-

提示:您已进入导航区1,本区域含有7个链接,按下Tab键浏览信息

-

2025-07-10 15:09:19 -

来源: 本网 -

【字体: 大 中 小】 打印 -

分享到:

提示:您已离开导航区1

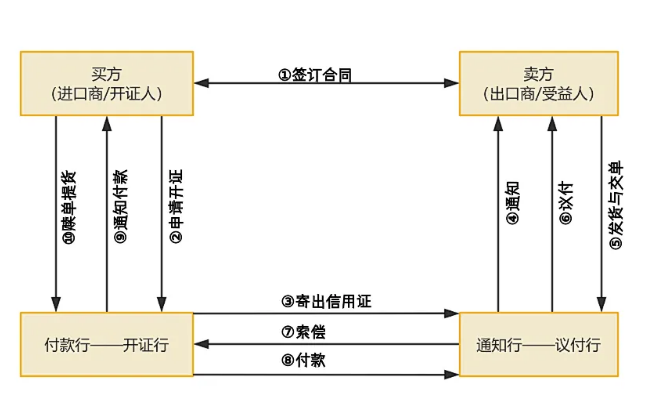

以下文章来源于东莞市律师协会、北京德恒(东莞)律师事务所,作者周洁莹。 引言: 在国际贸易飞速发展的全球化浪潮中,支付方式的多样化既推动了商业的创新与发展,也带来了复杂的风险挑战。在现有的国际贸易支付方式中,传统的货到付款看似稳妥,却让卖方在漫长的等待中承受着延迟付款甚至货款落空的巨大风险;预付款虽能快速回笼卖方资金,却也使买方在货物质量与交付的不确定性面前如履薄冰。在这样的背景下,信用证出现了:根据各方承诺,只要卖方按时、按质、按量交货,银行就付款给卖方;对于银行而言,可以通过对买方的了解和收取一定的保证金的方法来抵减风险;而对于买方而言,在卖方交货之前不需要向卖方支付任何预付款,卖方交货不及时或单据不合格就可以拒绝付款。信用证这种以银行信用为保证的支付工具,凭借开证行的付款承诺,为买卖双方搭建起了一座信任的桥梁。 然而,信用证并非无懈可击。它的操作流程复杂,对单据的要求近乎苛刻,且潜在的欺诈风险如影随形,因此企业在使用信用证时,必须慎之又慎。本系列推文将分享信用证的概念、支付流程以及风险防范策略,探讨信用证在国际贸易中的独特价值与重要性。 (一)信用证:国际贸易支付的"安全防线" 信用证(Letter of Credit,L/C),是银行开立的、有条件的承诺付款书面文件。具体来说,是开证行应进口人请求,向出口人开立的、保证在一定条件下付款的凭证。 《跟单信用证统一惯例》(UCP600)第二条定义中明确指出:“信用证指一项不可撤销的安排,无论其名称或描述如何,该项安排构成开证行对相符交单予以承付的确定承诺。” (二)信用证的核心特点 1.银行信用背书:信用证以银行信用取代商业信用,银行承担第一付款责任,降低了买卖双方的交易风险。 信用证支付方式是以银行信用做保证的,因此开证行承担第一付款人的责任。一旦受益人(出口商)满足了信用证的条件,就可以直接向银行要求付款,而无须向开证申请人(进口商)要求付款。开证行是主债务人,其对受益人(出口商)负有不可推卸的、独立的付款责任。即使开证申请人(进口商)丧失偿付能力,开证行也必须按照信用证的承诺对受益人(出口商)付款,未经受益人(出口商)同意,银行不得撤销或者更改信用证。 2.独立于合同:信用证是依据买卖合同开立的一项自足的文件,一经开出,便独立于买卖合同,成为银行与受益人(出口商)之间的独立契约。 信用证各当事人的权利和责任完全以信用证中所列条款为依据,不受买卖合同的约束。也就是说,银行履行的信用证付款责任以受益人(出口商)满足了信用证规定的条件为前提,不受贸易合同争议的影响。即使合同被解除,如果受益人(出口商)提交了合格的单据,银行仍然需要履行付款责任。 3.单据交易:信用证业务是“单据业务”,银行处理信用证业务只凭单据,不问货物的真实情况如何。 即便实物的确有问题,开证申请人(进口商)对受益人(出口商)提出索赔要求,但是单据没有问题,对于信用证而言,受益人(出口商)就算满足了信用证规定的条件,银行就应付款。银行以受益人(出口商)提交的单据是否与信用证条款相符为依据,决定是否付款。这种“相符”必须是“严格相符”,不仅要“单单一致”,还要求“单证一致”。 (三)主要当事人 1.开证申请人(Applicant):又称开证人(Opener),指向银行申请开具信用证的一方,即进口商或实际买主。 2.开证行(Opening Bank/Issuing Bank):指接受开证申请人委托向受益人开立信用证的银行,一般在进口商所在地。 3.通知行(Advising Bank/Notifying Bank):指受开证行委托,将信用证通知或转交给受益人(出口商)的银行,仅证明信用证真伪,不承担其他义务。一般在出口商所在地,通常为开证行的分行或代理行。 4.受益人(Beneficiary) :指信用证指定的有权使用该证并获得付款的一方,即出口商或实际供货人。 5.议付行(Negotiating Bank):指愿意买入或贴现受益人交来的跟单汇票的银行,可以是指定银行,也可以是非指定银行,视信用证条款而定。 6.付款行(Paying Bank):指开证行指定的付款银行,一般是开证行本身,也可以是开证行指定的另一家银行(代付行),视信用证条款而定。 7.保兑行(confirming bank):指根据开证行请求在信用证上为其加具保兑的银行。保兑行在对信用证加具保兑后就与开证行一样,对信用证的独立性负责,对出口商提交的单据同样负第一付款人的责任。保兑行通常由通知行兼任,也可以由其他银行保兑。 8.偿付行(Reimbursing Bank):指信用证指定的代开证行向议付行或付款行清偿垫款的银行。信用证中如规定有关银行向指定偿付行索偿时,开证行必须向偿付行提供恰当的指示或授权以支付索偿款项。偿付行仅凭索汇行的索汇证明付款,而不过问单证是否相符。在偿付行偿付前,开证行不得解除其自行偿付的义务。 (四)基本流程 ① 签订合同:买卖双方签订买卖合同,约定以信用证(L/C)作为付款方式。 ② 申请开证:买方(进口商)向当地银行(开证行)申请开立信用证,并与开证行签订相关协议。开证行审核同意后,正式开出信用证。 ③ 寄出信用证:开证行将信用证寄送给卖方(出口商)所在地的银行(通知行)。 ④ 通知受益人:通知行审验信用证的真伪无误后,将其转递给卖方(受益人)。 ⑤ 发货与交单:卖方(受益人)收到信用证并审核认可后,按照合同和信用证要求安排货物装运。装船后,卖方(受益人)备妥信用证规定的全套单据,送交当地银行进行议付。议付行可以是通知行,也可以是卖方(受益人)所在地的其他往来银行。 ⑥ 议付:议付行审核单据无误后,按照信用证条款向卖方(受益人)垫付款项。 ⑦ 索偿:议付行将单据寄送给开证行索偿。 ⑧ 付款:开证行收到单据后,再次审核单据是否与信用证条款相符。确认无误后,向议付行偿付相应款项。 ⑨ 通知付款:开证行通知买方(进口商)付款赎单。 ⑩ 赎单并提货:买方(进口商)付款后,取得货运单据,进而办理提货手续。 整个流程中,信用证作为一种银行信用工具,通过银行的介入,为买卖双方的交易提供了安全保障,确保卖方能够按时收到款项,买方能够获得符合要求的货物及相关单据。 (五)《UCP600》在信用证中的地位 《跟单信用证统一惯例》(UCP600)是国际商会(ICC)制定的关于信用证的权威性国际规则,自2007年7月1日生效以来,已成为全球信用证业务的标准规范。 ▶《UCP600》为信用证业务提供了统一的国际规则。国际贸易涉及不同国家和地区,银行、进出口商等众多主体参与其中,法律背景和商业习惯各异。《UCP600》通过明确信用证的定义、性质、开立、修改、兑付等环节的操作规范,确保了信用证业务的全球一致性,使其成为稳定可靠的支付工具。 ▶《UCP600》规范了单据审核标准。信用证业务以单据为核心,银行需根据单据进行付款。《UCP600》规范了银行的单据审核原则:单证一致、单单一致。在明确银行的审单责任和免责条款后,不仅提高了单据审核的效率和准确性,还降低了因单据问题导致的交易纠纷。 总而言之,《UCP600》的发布促进了国际贸易发展,其通过统一规则和规范操作,降低了信用证业务的风险和成本,增强了交易的透明度和安全性。进出口商能够更放心地开展跨境贸易,银行也能在明确的规则框架内提供高效的金融服务。 (六)小结: 了解信用证的基础知识,不仅有助于企业把握国际贸易中信用证支付的核心要点,更为后续深入探讨信用证的类型以及风险防范奠定了坚实的基础。在接下来的推文中,将进一步剖析信用证的类型、信用证欺诈的风险以及风险防范措施,为企业呈现一个全面、深入的信用证知识架构,助力企业在国际贸易中从容发展。 作者介绍 周洁莹 律师 周洁莹,德恒东莞办公室律师,经济学学士、法学学士。主要执业领域:国际贸易、知识产权、企业合规等民商事法律服务。 Email:zhoujieying@dehenglaw.com 声明: 本文由德恒律师事务所律师原创,仅代表作者本人观点,不得视为德恒律师事务所或其律师出具的正式法律意见或建议。如需转载或引用本文的任何内容,请注明出处。

粤公网安备 44190002000375号 粤公网安备 44190002000375号

主办单位:中国国际贸易促进委员会东莞市委员会 联系方式:0769-22113241 0769-22835965 |